W ubiegłym tygodniu rynki finansowe znalazły się w epicentrum napięć związanych z eskalującą wojną handlową. Decyzje administracji Trumpa o czasowym zawieszeniu części ceł oraz jednoczesnym drastycznym podniesieniu stawek wobec Chin wywołały silne wahania na globalnych giełdach. Choć amerykańskie indeksy odrobiły część strat, to europejskie parkiety, w tym DAX i STOXX Europe 600, zakończyły tydzień pod kreską. Na tym tle GPW wyróżniła się pozytywnie – WIG20 wzrósł o 2,5%, a WIG o 2,3%, mimo wciąż wysokiej awersji do ryzyka. Stabilność polskich aktywów wspierały również spadające rentowności obligacji skarbowych. Rentowność obligacji 10-letnich osiągnęła poziom 5,25%, a rynek wycenia głębokie cięcia stóp NBP.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

* - dane po rewizji

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Inflacja bazowa m/m | Czwartek | Marzec | 0,3% | 0,2% | 0,1% |

Inflacja bazowa r/r | Czwartek | Marzec | 3,0% | 3,1% | 2,8% |

Inflacja konsumencka m/m | Czwartek | Marzec | 0,1% | 0,2% | -0,1% |

Inflacja konsumencka r/r | Czwartek | Marzec | 2,6% | 2,8% | 2,4% |

Inflacja producencka m/m | Piątek | Marzec | 0,2% | 0,1%* | -0,4% |

Wskaźnik sentymentu konsumentów Uniwersytetu Michigan | Piątek | Kwiecień | 54,5 | 57,0 | 50,8 |

- W dalszym ciągu kluczowymi informacjami kształtującymi zachowania rynków były doniesienia płynące z frontu tzw. wojny handlowej. Po wcześniejszym wprowadzeniu szeregu dotkliwych ceł na import z kilkudziesięciu krajów, prezydent Donald Trump ogłosił w środę niespodziewane 90-dniowe zawieszenie wybranych taryf, co przyniosło wyraźne odbicie indeksów giełdowych.

- Zawieszenie taryf nie objęło jednak importu z Chin, które pozostały głównym celem ofensywy handlowej administracji Trumpa. Cła na chińskie produkty zostały podniesione do 125%, a dla wybranych kategorii – nawet do 145%, kontynuując eskalację wojny celnej pomiędzy dwiema największymi gospodarkami świata. W odpowiedzi Pekin podniósł własne taryfy na amerykański import do tego samego poziomu, choć – jak podkreślają chińscy urzędnicy – strategia Państwa Środka pozostaje niezmienna: „wytrwać i przeczekać”.

- Jednocześnie w piątek późnym wieczorem administracja USA ogłosiła zwolnienie z ceł wybranych kategorii elektroniki, w tym komputerów, laptopów, smartfonów i półprzewodników – głównie importowanych z Chin, Tajwanu i Indii. Ulgę odczują liderzy branży technologicznej, w tym Apple, Dell czy Nvidia. Decyzję tę uznano za sygnał, że Biały Dom zaczyna dostrzegać koszt inflacyjny ceł dla amerykańskich konsumentów. Jednak w swoim niedzielnym wpisie w mediach społecznościowych Donald Trump sprostował, że towary te nie będą zwolnione z ceł, a zmieniają jedynie koszyk taryfowy i będą je obejmowały stawki 20% tzw. "taryf fentanylowych". W rezultacie, mimo ulg taryfowych dla technologii, wielu inwestorów pozostaje ostrożnych, a niektórzy ekonomiści podtrzymują ryzyko recesji w USA, choć Goldman Sachs obniżył jego prawdopodobieństwo do 45%.

- Istotnymi danymi, które były nieco przyćmione przez wagę doniesień dotyczących polityki handlowej USA były czwartkowe dane o inflacji, która w marcu wyraźnie wyhamowała – wskaźnik CPI spadł o 0,1% m/m, a inflacja bazowa wzrosła jedynie o 0,1%, co było wynikiem poniżej oczekiwań rynku. Roczna dynamika CPI spadła do 2,4%, a inflacji bazowej do 2,8%, najniżej od odpowiednio września 2024 i marca 2021. Zaskoczył również wskaźnik PPI, który odnotował pierwszy spadek od października ub.r., głównie dzięki niższym cenom paliw i usług. Mimo łagodnych danych, nastroje konsumentów uległy silnemu pogorszeniu – indeks Uniwersytetu Michigan spadł do 50,8 pkt, a oczekiwania inflacyjne na rok wzrosły do 6,7%, najwyżej od 1981 r. Obawy o skutki wojny handlowej i pogarszające się perspektywy gospodarcze dominują w ocenie gospodarstw domowych.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Wskaźnik Sentix w strefie euro | Poniedziałek | Kwiecień | -9,0 | -2,9 | -19,5 |

Sprzedaż detaliczna w strefie euro r/r | Poniedziałek | Luty | 1,8% | 1,8%* | 2,3% |

Produkcja przemysłowa w Niemczech (r/r) | Poniedziałek | Luty | -3,6% | -1,6% | -4,0% |

Inflacja HICP w Niemczech (r/r) odczyt finalny | Piątek | Marzec | 2,3% | 2,6% | 2,3% |

Inflacja CPI w Niemczech odczyt ostateczny | Piątek | Marzec | 2,2% | 2,3% | 2,2% |

- Wprowadzone przez Donalda Trumpa cła gwałtownie pogorszyły nastroje gospodarcze – indeks sentix dla strefy euro spadł w kwietniu aż o 16,7 pkt do -19,5 pkt, a oczekiwania gospodarcze zanotowały rekordowy spadek o 33,8 pkt. W Niemczech pesymizm był jeszcze większy – subindeks oczekiwań spadł o 36,3 pkt.

- Dane twarde ze strefy euro pozostają mieszane – sprzedaż detaliczna wzrosła w lutym o 2,3% r/r, przekraczając oczekiwania i wskazując na pewną odporność konsumentów. Jednocześnie produkcja przemysłowa spadła o 4% r/r, potwierdzając pogorszenie koniunktury w sektorze wytwórczym. Inflacja w Niemczech wyhamowała – wskaźnik HICP spadł w marcu do 2,3% r/r, a inflacja bazowa do 2,6%, najniżej od czerwca 2021, mimo wzrostu cen żywności.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Saldo rachunku bieżącego | Piątek | Luty | -680 mln | -168 mln | -220 mln |

Eksport | Piątek | Luty | 27 506 mln | 27 236 mln | 27 240 mln |

Import | Piątek | Luty | 28 970 mln | 27 236 mln | 28 159 mln |

- Rachunek bieżący Polski przeszedł w lutym w deficyt na poziomie 220 mln euro, wobec 1,64 mld euro nadwyżki rok wcześniej, oczekiwano natomiast deficytu w wysokości 650 mln euro. Głównym źródłem pogorszenia był rosnący deficyt dochodów pierwotnych oraz ujemne saldo obrotów towarowych, które wyniosło 919 mln euro – w dużej mierze na skutek spadku eksportu o 1,4% r/r przy jednoczesnym wzroście importu o 2,3%.

- Słabnący eksport, szczególnie w sektorze motoryzacyjnym (auta, akumulatory, części zamienne), wskazuje na utrzymujące się trudności w przemyśle, zwłaszcza na tle europejskiego spowolnienia. Jedynym jasnym punktem był sektor usług – saldo usług wzrosło do 3,47 mld euro, wspierane głównie przez wzrost przychodów z transportu i usług pozostałych. NBP podkreśla również wzrost eksportu produktów rolnych, napędzany rosnącymi cenami żywności na rynkach międzynarodowych.

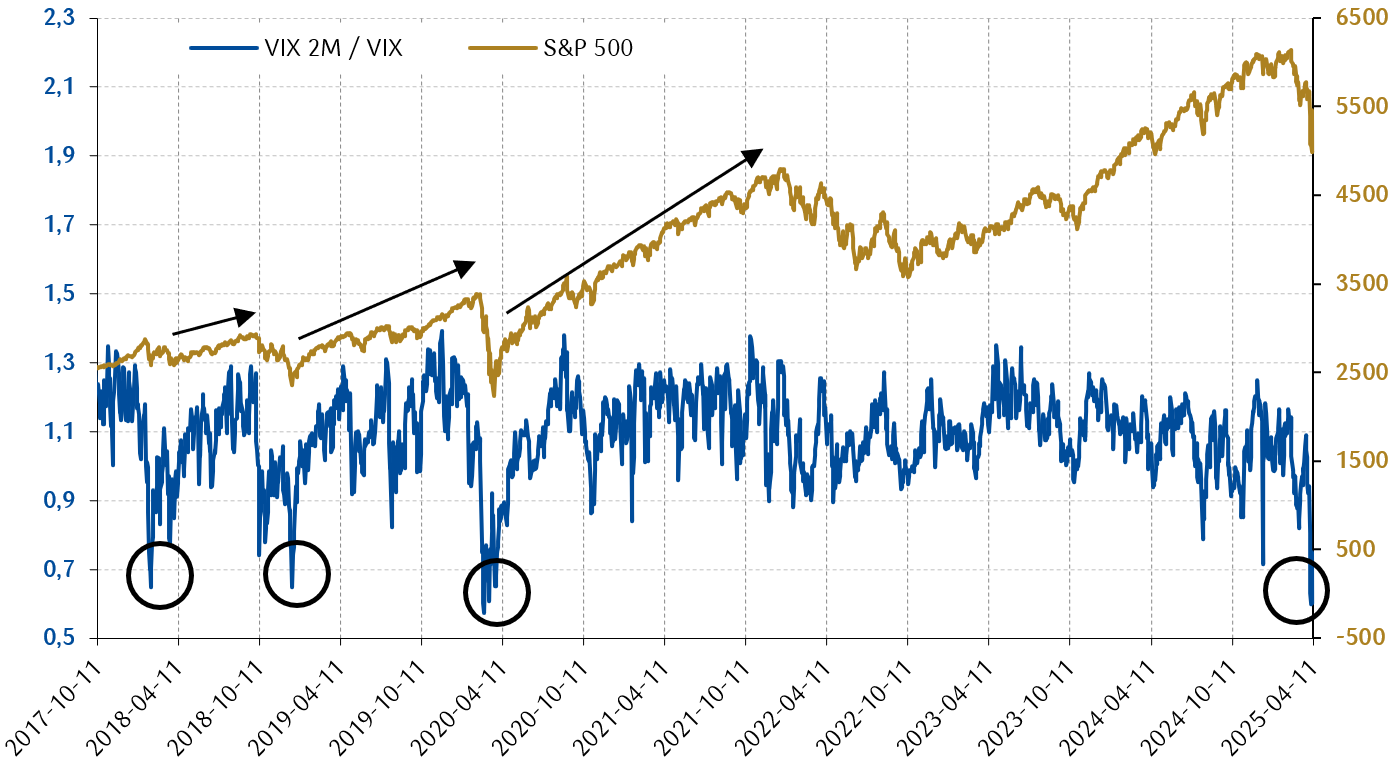

Wykres tygodnia

Indeks VIX mierzy oczekiwaną zmienność indeksu S&P 500 w perspektywie 30 dni i jest często nazywany „indeksem strachu”. Relacja dwumiesięcznego kontraktu na VIX i jego bieżącej wartości pokazuje, jak inwestorzy postrzegają ryzyko w krótkim i średnim terminie. Gdy jej wartość spada poniżej poziomu 0,7 (czarne kółka), oznacza to silny niepokój na rynku. W przeszłości takie momenty często zbiegały się z lokalnymi dołkami na indeksie S&P 500 i poprzedzały okresy wzrostów.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

Rynki akcji

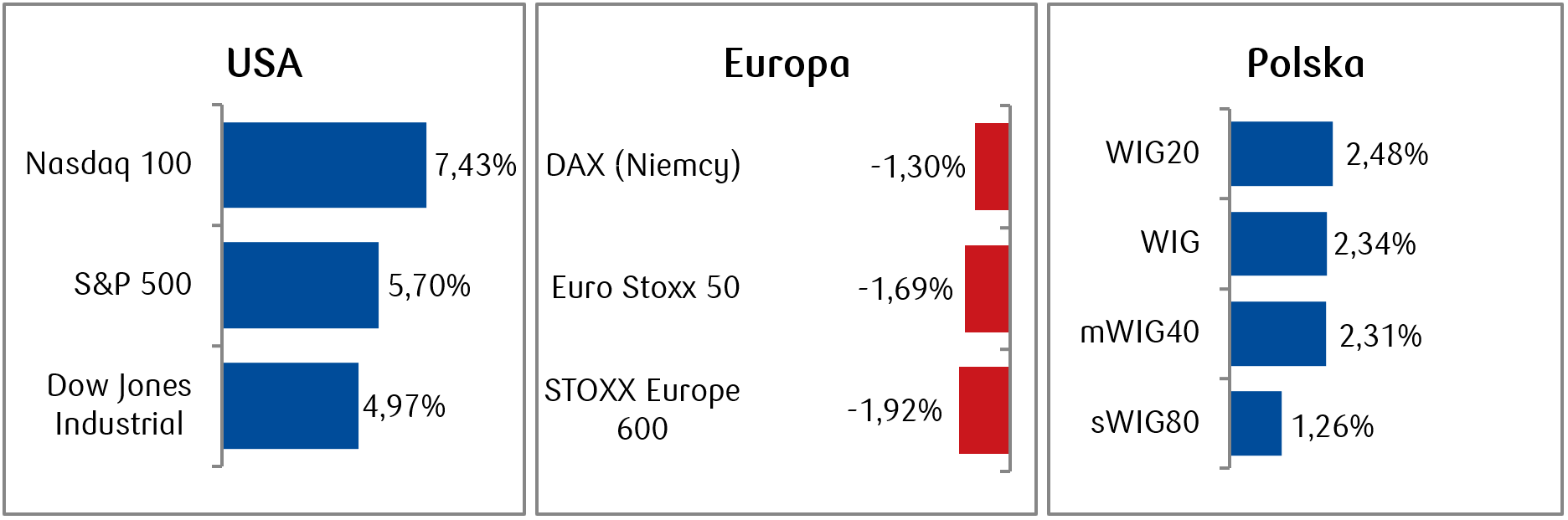

- Ubiegły tydzień charakteryzował się ogromną zmiennością. Gwałtowne ruchy cen na giełdach wynikały z niepewności spowodowanej kolejnymi nieoczekiwanymi decyzjami dotyczącymi polityki handlowej USA i odpowiedzi na nią państw dotkniętych taryfami administracji Trumpa. Decyzje te dotyczyły między innymi zawieszenia przez USA ceł na 90 dni i podniesie ceł nałożonych na towary z Chin do 125%. Główne indeksy amerykańskie odnotowały duże wzrosty, które jednak nie zrównoważyły strat z poprzedniego tygodnia. Nasdaq 100 wzrósł o 7,4% w ciągu tygodnia, S&P 500 zyskał 5,7%, a Dow wzrósł o około 5%.

- Europejskie indeksy nie zdołały zakończyć tygodnia wzrostami, w wyniku czego odnotowaliśmy trzeci spadkowy tydzień z rzędu. Słaby sentyment wynikał z utrzymujących się obaw o gospodarkę w obliczu globalnych napięć handlowych. Indeks STOXX Europe 600 zakończył tydzień stratą o ok. 2%, a niemiecki DAX zanotował spadek o kolejne 1,3%.

- W minionym tygodniu indeks WIG20 odnotował wzrost o 2,5%, a indeks szerokiego rynku WIG o 2,3%. Podobnie jak na rynkach bazowych, dla polskiej giełdy był to tydzień z dużą zmiennością. Mimo wciąż wysokiej awersji do ryzyka w skali globalnej polskie akcje zdołały odrobić część strat z wcześniejszego tygodnia.

Tygodniowe zmiany wybranych indeksów akcji:

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 11.04.2025 r.

Rynki obligacji

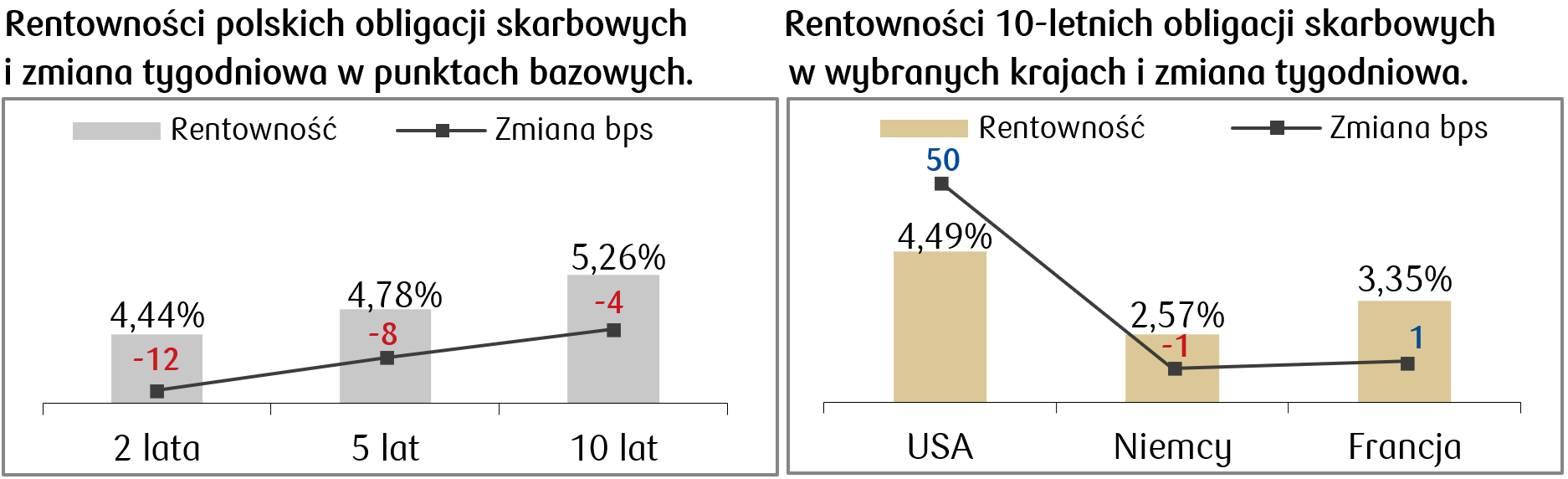

- W ubiegłym tygodniu niepewność dotknęła także rynek papierów dłużnych, w związku z czym amerykańskie obligacje skarbowych zanotowały wzrosty rentowności. Najbardziej wzrosły rentowności długoterminowe, a amerykańska dziesięciolatka zakończyła tydzień na poziomie 4,49% (+50 punktów bazowych w porównaniu do poprzedniego tygodnia).

- Bardziej stabilnie zachowywały się europejskie rynki długu skarbowego, gdzie rentowności długoterminowych obligacji rządów poszczególnych państw zamknęły piątkową sesję na podobnych poziomach co tydzień wcześniej. Niemieckie Bundy zakończyły tydzień z rentownością na poziomie 2,57%, a rentowność francuskiej dziesięciolatki wynosiła 3,35%.

- Spadek rentowności był kontynuowany natomiast w Polsce. Rentowność 10-letnich obligacji skarbowych spadła do ok. 5,26%, czyli kolejne 4 punkty bazowe niżej niż w poprzednim tygodniu. Większe spadki odnotowaliśmy na krótkim końcu krzywej – rentowność dwulatki spadła o 12 pb. Stawki kontraktów FRA („Forward Rate Agreement”) zanotowały również kolejne spadki i wyceniają obecnie obniżki stopy referencyjnej NBP o 225 pb. w ciągu roku.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 11.04.2025 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Indeks produkcji przemysłowej Empire State | Wtorek | Kwiecień | -12,5 | -20,0 |

Sprzedaż detaliczna m/m | Środa | Marzec | 1,4% | 0,2% |

Produkcja przemysłowa m/m | Środa | Marzec | -0,2% | 0,7% |

Rozpoczęte budowy domów | Czwartek | Marzec | 1416 tys. | 1501 tys. |

- Najważniejszymi odczytami makroekonomicznymi nadchodzącego tygodnia będą marcowe odczyty sprzedaży detalicznej, produkcji przemysłowej oraz liczba rozpoczętych budów domów.

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Nastroje oczekiwań ZEW w Niemczech | Wtorek | Kwiecień | 10,0 | 51,6 |

Nastroje bieżącej sytuacji ZEW w Niemczech | Wtorek | Kwiecień | -86,8 | -87,6 |

Nastroje oczekiwań ZEW w strefie euro | Wtorek | Kwiecień | - | 39,8 |

Produkcja przemysłowa w strefie euro r/r | Wtorek | Luty | -0,8% | 0,0% |

Decyzja EBC w sprawie stóp procentowych | Czwartek | - | 2,40% | 2,65% |

PPI m/m w Niemczech | Czwartek | Marzec | -0,1% | -0,2% |

PPI r/r w Niemczech | Czwartek | Marzec | 0,4% | 0,7% |

- W nadchodzącym tygodniu odbędzie się posiedzenie EBC, na którym zgodnie z konsensusem stopy procentowe zostaną obniżone o 25 punktów bazowych.

- Najważniejsze odczyty danych makroekonomicznych w nadchodzącym tygodniu w strefie euro to kwietniowe wskaźniki nastrojów ZEW, które pojawią się we wtorek. Konsensus zakłada spadek wskaźników w porównaniu do marca.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Wskaźnik inflacji CPI r/r, odczyt finalny | Poniedziałek | Marzec | 4,9% | 4,9% |

Wskaźnik inflacji CPI m/m, odczyt finalny | Poniedziałek | Marzec | 0,1% | 0,1% |

Bazowy wskaźnik inflacji CPI r/r | Środa | Marzec | 3,5% | 3,6% |

Bazowy wskaźnik inflacji CPI m/m | Środa | Marzec | 0,3% | 0,4% |

- Najważniejsze dane nadchodzącego tygodnia w Polsce to odczyty inflacji. W poniedziałek poznamy finalne odczyty podstawowych wskaźników CPI, z kolei w środę opublikowane zostaną dane dotyczące inflacji bazowej. Konsensus zakłada spadek jej dynamiki w porównaniu do lutowych odczytów.

Zespół PKO TFI,

14.04.2025 r. 11:45