Pierwszy tydzień nowego kwartału przyniósł ochłodzenie nastrojów inwestorów wynikające przede wszystkim ze starych obaw o potencjalną recesję, której oznaki widoczne są już w coraz większej liczbie odczytów danych makro, zwłaszcza w Europie. Nie pomogły też kolejne jastrzębie wypowiedzi przedstawicieli najważniejszych banków centralnych. Jednocześnie, wyraźnie słabsza kondycja chińskiej gospodarki, pogłębiła obawy o konieczność interwencji władz na rynku walutowym, co może oznaczać wyprzedaż amerykańskich obligacji przez chiński bank centralny. Tym samym, obawy o stan globalnej gospodarki nie przełożyły się na spadki rentowności obligacji na rynkach bazowych, a wręcz mieliśmy do czynienia z ich wzrostami.

Najważniejsze wydarzenia gospodarcze i rynkowe:

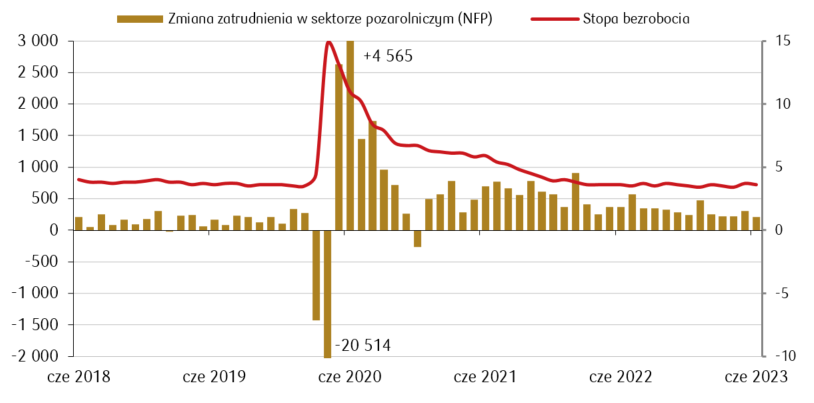

- Święto Niepodległości skróciło ubiegły tydzień za oceanem, ale mimo to w amerykańskim kalendarzu nie zabrakło ważnych publikacji. Piątkowe dane z rynku pracy wskazały, że choć zmiana liczby osób zatrudnionych w sektorze pozarolniczym zaskoczyła negatywnie (209 tys. vs 230 tys. zakładane przez konsensus), to inne obszary nie wskazują na pogarszanie się sytuacji na tym rynku. Nastąpił spadek stopy bezrobocia w porównaniu do poprzedniego miesiąca (3,6% vs. 3,7% w maju), a średnie zarobki godzinowe w ujęciu miesięcznym (m/m) wzrosły bardziej niż oczekiwano (0,4% vs. 0,3% odnotowane w maju). Z kolei dane o wskaźnikach koniunktury za czerwiec okazały się lepsze od oczekiwań. Ostateczny odczyt PMI poprawił się w porównaniu do wstępnych danych i wyniósł 54,4 pkt, ale i tak był niższy niż w maju, kiedy to osiągnął wartość 54,9 pkt. Natomiast indeks ISM dla usług w czerwcu wzrósł do 53,9 pkt z 50,3 pkt w maju. To, co jednak miało największe znaczenie dla sentymentu na rynku amerykańskim w minionym tygodniu, to środowa publikacja sprawozdania (tzw. minutes) z ostatniego posiedzenia Rezerwy Federalnej. Dokument ujawnił, że na ostatnim spotkaniu, na którym pozostawiono stopy na niezmienionym poziomie, pojawiły się jednak głosy za podwyżką. Rynki zareagowały na te doniesienia spadkami indeksów akcyjnych i wzrostem rentowności obligacji. Zwiększyło się bowiem prawdopodobieństwa, że stopy Fed mogą pozostać wyższe na dłużej.

Zmiana liczby osób zatrudnionych w sektorze pozarolniczym w USA (tysiące – lewa oś) na tle stopy bezrobocia (% - prawa oś) w ciągu ostatnich 5 lat.

Źródło: Opracowanie własne PKO TFI na podstawie danych Bloomberg.

- Słabsze dane z gospodarki wpłynęły na niedźwiedzie nastroje inwestorów na rynkach europejskich. Rozczarowały zwłaszcza liczby dotyczące niemieckiej gospodarki, w tym produkcji przemysłowej, zamówień w fabrykach i eksportu. Produkcja przemysłowa w maju spadła o 0,2% w porównaniu z kwietniem i zawiodła tym samym oczekiwania ekonomistów, którzy zakładali jej utrzymanie na stałym poziomie. Nowe zamówienia fabryczne w ujęciu rocznym (r/r) spadły w maju o 4,3% i choć jest to spadek mniejszy niż przewidywał konsensus (-9,7% r/r), to jednak jest to kolejny ujemny odczyt, z serii jaka trwa nieprzerwanie od wybuchu wojny na Ukrainie w lutym ubiegłego roku. Dane ze strefy euro pokazały natomiast kolejny słaby odczyt sprzedaży detalicznej, która w ujęciu rocznym spadła o 2,9% (konsensus zakładał odczyt na poziomie 2,7%), co oznacza ósmy z rzędu miesięczny spadek.

- W lokalnym kalendarzu najważniejszym punktem tygodnia było posiedzenie Rady Polityki Pieniężnej i konferencja prasowa prezesa NBP Adama Glapińskiego. Rada pozostawiła stopy procentowe na dotychczasowym poziomie 6,75%. Członkowie RPP zapoznali się także z najnowszą projekcją inflacji, która przyniosła tylko niewielką zmianę w ścieżce dochodzenia do celu inflacyjnego w porównaniu do poprzedniej projekcji. Według prognoz NBP, inflacja w Polsce znajdzie się w okolicy celu inflacyjnego dopiero na koniec 2025 roku. Na konferencji prezes Glapiński potwierdził natomiast, że Rada zakończyła cykl podwyżek stóp procentowych w Polsce, a po spadku inflacji do jednocyfrowego poziomu RPP zacznie stopy obniżać.

Rynki akcji

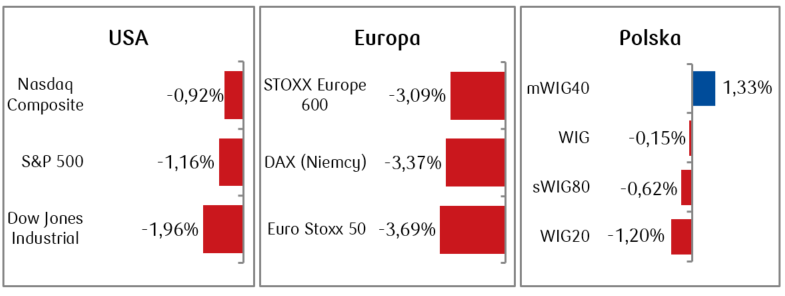

- Główne amerykańskie indeksy zakończyły tydzień spadkami w związku z rosnącymi obawami o zacieśnienie polityki pieniężnej. W kolejnych tygodniach będziemy przyglądać się danym publikowanym przez spółki amerykańskie za drugi kwartał. Według raportu FactSet, spółki z S&P 500 odnotują średni spadek zysków o 7,2% w porównaniu z tym samym okresem rok wcześniej, co oznaczałoby największy spadek zysków od drugiego kwartału 2020 roku.

- Przeceny na giełdach europejskich wynikały przede wszystkim ze spadku apetytu na ryzyko w związku z jastrzębimi komentarzami przedstawicieli EBC oraz przez słabsze dane z europejskiej gospodarki. Prezes EBC Christine Lagarde powiedziała ponownie, że potrzeba jeszcze więcej pracy, aby obniżyć inflację i osiągnąć cel inflacyjny. Najważniejsze indeksy zakończyły tydzień nawet ponad 3% pod kreską.

- Na warszawskim parkiecie także czerwono, choć skala spadków w porównaniu do giełd europejskich była jednak zdecydowanie mniejsza. Pozytywnym wyjątkiem były średnie spółki z indeksu mWIG40, które zakończyły tydzień na ponad jednoprocentowym plusie.

Tygodniowe zmiany wybranych indeksów akcji:

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 07.07.2023 r.

Rynki obligacji

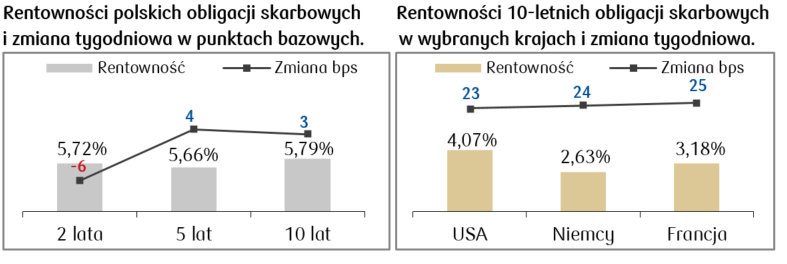

- Wyceny papierów skarbowych na najważniejszych światowych rynkach dłużnych spadały drugi tydzień z rzędu po tym, jak ponownie odżyły obawy o podwyżki stóp procentowych i ich ewentualne negatywne skutki gospodarcze. Rentowność amerykańskiej dziesięciolatki wzrosła do 4,05%, najwyższego poziomu od czterech miesięcy.

- Wzrosty rentowności odnotowaliśmy także na najważniejszych rynkach europejskich. Rentowność niemieckiego bunda wzrosła powyżej 2,6%, do poziomu notowanego ostatnio w pierwszej połowie marca br. W Wielkiej Brytanii rentowności 10-latek wzrosły natomiast do 4,65%, najwyższego poziomu od połowy 2008 roku.

- Krzywa rentowności polskich obligacji skarbowych pozostała w minionym tygodniu bez większych zmian i to pomimo posiedzenia RPP oraz konferencji prezesa A. Glapińskiego. Większość informacji, które pojawiły się po posiedzeniu i podczas wystąpienia, była już przez rynki zdyskontowana. Stawki kontraktów FRA („Forward Rate Agreement”) znajdują się w związku z tym na podobnych poziomach co w poprzednim tygodniu i uwzględniają obniżki o 1,25 punktu procentowego, względem obecnej stopy referencyjnej wynoszącej 6,75%, w ciągu najbliższych 12 miesięcy.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 07.07.2023 r.

Najważniejsze wydarzenia obecnego tygodnia:

- W nadchodzącym tygodniu w kalendarzu przede wszystkim odczyty wskaźników inflacji. W Polsce zostaną podane ostateczne dane o CPI za czerwiec (wstępny odczyt wyniósł 11,5% r/r). W piątek pojawią się także dane o majowym bilansie płatniczym w Polsce.

- W USA pojawi się odczyt inflacji za czerwiec (konsensus zakłada spadek do 3,1% r/r po majowym odczycie na poziomie 4,0% r/r). Czekamy także na odczyty inflacji bazowej i inflacji PPI. W kalendarzu jest także wstępny odczyt sentymentu publikowanego przez Uniwersytet w Michigan za lipiec. Na dobre rozpocznie się także sezon publikacji wyników amerykańskich spółek za drugi kwartał.

- Dane z Europy to przede wszystkim odczyty wskaźników inflacji (ostateczne dane o czerwcowej inflacji z Niemiec), a także indeksy: Sentix (indeks oczekiwań inwestorów) oraz ZEW (indeks niemieckiej koniunktury).

Zespół PKO TFI,

10.07.2023, godz. 17:00