Globalne rynki akcji znalazły się w zeszłym tygodniu pod presją po słabszych od oczekiwań danych z amerykańskiej gospodarki i rosnących obawach o stagflację. S&P 500 stracił 1,7%, Nasdaq 100 2,3%, a Dow Jones odnotował w piątek największy spadek w tym roku. W Europie większość indeksów również zakończyła tydzień na minusie, a inwestorzy przygotowywali się na niedzielne przedterminowe wybory w Niemczech. Ich wstępne wyniki wskazują na wygraną CDU/CSU, która nie powinna mieć problemu z utworzeniem stabilnej koalicji rządzącej. Tymczasem polska giełda kontynuowała dobrą passę, przedłużając serię wzrostowych tygodni do dziewięciu z rzędu, co czyni ją jednym z najsilniejszych rynków w Europie w tym roku.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

* - dane po rewizji

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Rozpoczęte budowy domów | Środa | Styczeń | 1 397 tys. | 1 499 tys. | 1 366 tys. |

Wskaźnik PMI dla przemysłu | Piątek | Luty | 51,5 | 51,2 | 51,6 |

Wskaźnik PMI zbiorczy | Piątek | Luty | - | 52,7 | 50,4 |

Sprzedaż domow | Piątek | Styczeń | 4,12 mln | 4,29 mln* | 4,08 mln |

- Liczba rozpoczętych budów domów spadła w styczniu o 9,8% w ujęciu miesięcznym (m/m) do poziomu 1,366 mln, poniżej oczekiwań rynku. Spadek był spowodowany surowymi warunkami pogodowymi, a potencjalne odbicie może być ograniczone przez rosnące koszty związane z cłami importowymi oraz wysokie oprocentowanie kredytów hipotecznych. Największy spadek odnotowano w regionie południa (-23,3%), na środkowym zachodzie (-10,4%) i na północnym wschodzie (-27,6%).

- Wskaźnik S&P Global PMI dla przemysłu wzrósł w lutym do 51,6 pkt, co sygnalizuje dalszą poprawę w sektorze. Produkcja rosła w najszybszym tempie od roku, choć tempo napływu nowych zamówień spowolniło, a zatrudnienie niemal przestało rosnąć. Zbiorczy wskaźnik PMI, obejmujący zarówno przemysł, jak i usługi, spadł do 50,4 pkt, wskazując niemal na stagnację w sektorze prywatnym. Spowolnienie aktywności nastąpiło głównie przez spadek w usługach, a optymizm biznesowy osłabł do najniższego poziomu od grudnia 2022 r.

- W styczniu sprzedaż domów spadła o 4,9% m/m do poziomu 4,08 mln, co stanowi największy miesięczny spadek od siedmiu miesięcy. Utrzymujące się wysokie oprocentowanie kredytów hipotecznych oraz wysokie ceny nieruchomości pozostają głównymi czynnikami ograniczającymi dostępność mieszkań. W ujęciu rocznym sprzedaż była jednak o 2% wyższa.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Wskaźnik ZEW oczekiwań w strefie euro | Wtorek | Luty | 24,3 | 18,0 | 24,2 |

Wskaźnik ZEW oczekiwań w Niemczech | Wtorek | Luty | 20,0 | 10,3 | 26,0 |

Wskażnik zaufania konsumentów w strefie euro | Czwartek | Luty | -14,0 | -14,2 | -13,6 |

Wskaźnik PMI dla przemysłu w strefie euro | Piątek | Luty | 47,0 | 46,6 | 47,3 |

Wskaźnik PMI zbiorczy w strefie euro | Piątek | Luty | 50,5 | 50,2 | 50,2 |

Wskaźnik PMI dla przemysłu w Niemczech | Piątek | Luty | 45,5 | 45,0 | 46,1 |

Wskaźnik PMI zbiorczy w Niemczech | Piątek | Luty | 50,8 | 50,5 | 51,0 |

- W lutym wskaźnik nastrojów ekonomicznych ZEW dla strefy euro wzrósł do 24,2 pkt, najwyższego poziomu od siedmiu miesięcy, sygnalizując poprawę oczekiwań. W Niemczech wskaźnik wzrósł do 26 pkt, znacznie powyżej prognoz, co odzwierciedla rosnący optymizm po wyborach federalnych oraz oczekiwania ożywienia konsumpcji i wsparcia dla budownictwa ze strony EBC.

- Indeks nastrojów konsumenckich w strefie euro wzrósł w lutym do -13,6 pkt, osiągając najwyższy poziom od czterech miesięcy. Konsumenci pozostają optymistyczni wobec dalszych obniżek stóp procentowych przez EBC, które mogą spaść poniżej 2% do 2026 r.

- PMI dla przemysłu w strefie euro wzrósł do 47,3 pkt, co oznacza najwolniejszy spadek od dziewięciu miesięcy, choć popyt wciąż pozostaje słaby. Zbiorczy PMI utrzymał się na poziomie 50,2 pkt, co wskazuje na stagnację w sektorze prywatnym, z ograniczoną ekspansją w usługach i powolnym ożywieniem w przemyśle.

- PMI dla przemysłu w Niemczech wzrósł do 46,1 pkt, przekraczając oczekiwania rynkowe na poziomie 45,5 pkt. Był to najwyższy odczyt od 24 miesięcy, sygnalizujący mniejsze obciążenie ze strony spadającej produkcji przemysłowej, której tempo spadku było najwolniejsze od dziewięciu miesięcy, choć zatrudnienie w sektorze nadal malało. Zbiorczy PMI wzrósł do 51 pkt, wskazując na umiarkowane ożywienie w sektorze prywatnym, wspierane przez wzrost w usługach.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Przeciętne wynagrodzenie brutto (r/r) | Czwartek | Styczeń | 9,3% | 9,8% | 9,2% |

Produkcja przemysłowa r/r | Czwartek | Styczeń | -1,4% | 0,2% | -1,0% |

Wskaźnik PPI r/r | Czwartek | Styczeń | -0,5% | -2,7%* | -0,9% |

- W styczniu 2025 r. przeciętne wynagrodzenie w sektorze przedsiębiorstw wzrosło o 9,2% w ujęciu rocznym (r/r), spowalniając wobec 9,8% w grudniu i nieznacznie poniżej prognoz. W ujęciu miesięcznym wynagrodzenia spadły o 3,8%, co było efektem wygaśnięcia sezonowych dodatków, takich jak premie świąteczne, nagrody jubileuszowe i odprawy emerytalne.

- Produkcja przemysłowa spadła o 1% r/r w styczniu, po niewielkim wzroście o 0,2% w grudniu, jednak wynik okazał się lepszy niż oczekiwany spadek o 1,4%. Spowolnienie odnotowano w sektorach górnictwa i energetyki, a produkcja przemysłowa kontynuowała spadki. Miesięcznie sektor odbił o 2,3%, odwracając grudniowy spadek.

- Ceny producentów spadły o 0,9% r/r w styczniu, co oznacza dalsze deflacyjne tendencje w sektorze produkcyjnym.

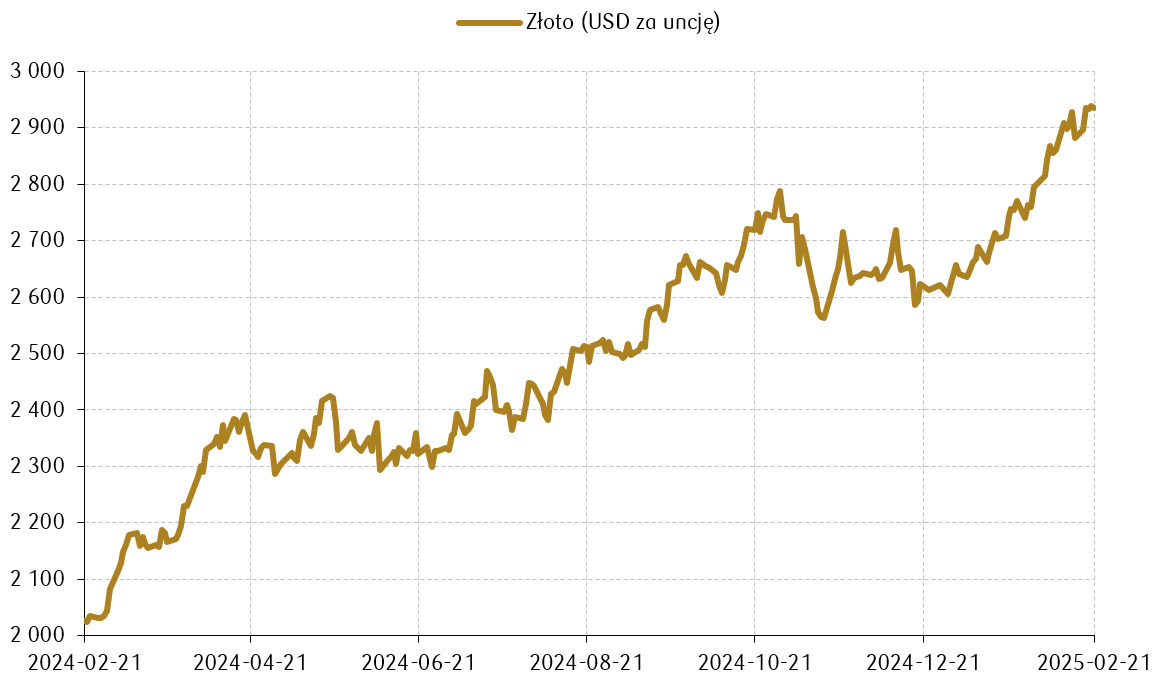

Wykres tygodnia

W ostatnich 12 miesiącach złoto podrożało o ok. 45%, zbliżając się do ceny 3000 dolarów za uncję. Wzrostom nie przeszkadzały obniżki stóp procentowych ani zapowiedzi rozpoczęcia rozmów w celu zakończenia wojny na Ukrainie. Istotnym bodźcem popytowym są zakupy banków centralnych w tym Narodowego Banku Polskiego, który w ostatnim czasie jest jednym z największych nabywców kruszcu.

Źródło: Opracowanie własne PKO TFI na podstawie danych Bloomberg.

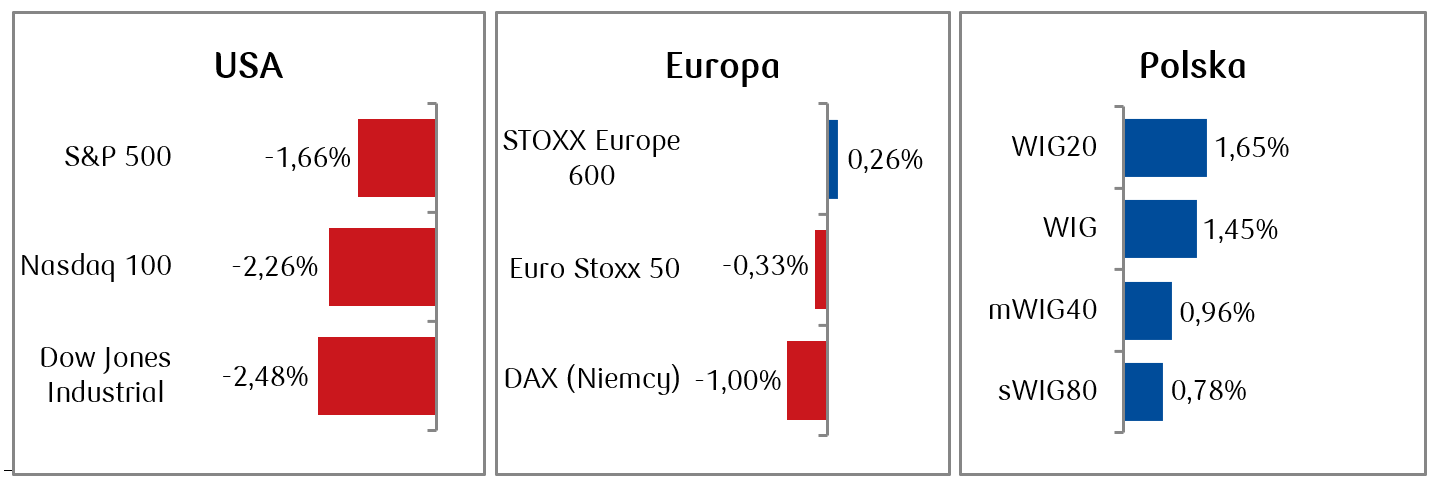

Rynki akcji

- Mieszane nastroje panowały na rynkach europejskich. Wskutek między innymi niepewności wokół polityki handlowej USA oraz konfliktu rosyjsko-ukraińskiego. Ogólnoeuropejski indeks Stoxx Europe 600 zyskał 0,26%, natomiast niemiecki DAX stracił 1,00%, podczas gdy francuski CAC 40 zakończył tydzień z wynikiem -0,29%.

- Miniony tydzień, krótszy ze względu na poniedziałkowe święto, zakończył się spadkami najważniejszych indeksów amerykańskich. Choć początek tygodnia zapowiadał się optymistycznie, a S&P 500 osiągnął historyczny szczyt, to w drugiej połowie tygodnia trend uległ odwróceniu między innymi przez obawy o kształt polityki celnej Donalda Trumpa i słabsze wyniki spółek. Ostatecznie S&P 500 spadł o 1,66%, a Nasdaq100 2,26%.

- Na warszawskim parkiecie przez większość tygodnia panował optymizm, a indeks polskich blue chipów zakończył dziewiąty wzrostowy tydzień z rzędu. WIG20 znajduje się obecnie na poziomie ok. 2600 pkt, najwyżej od połowy 2011 roku, a szeroki indeks polskiego rynku WIG znajduje się na najwyższym poziomie od początku istnienia GPW.

Tygodniowe zmiany wybranych indeksów akcji Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

Stan na koniec dnia 21.02.2025 r.

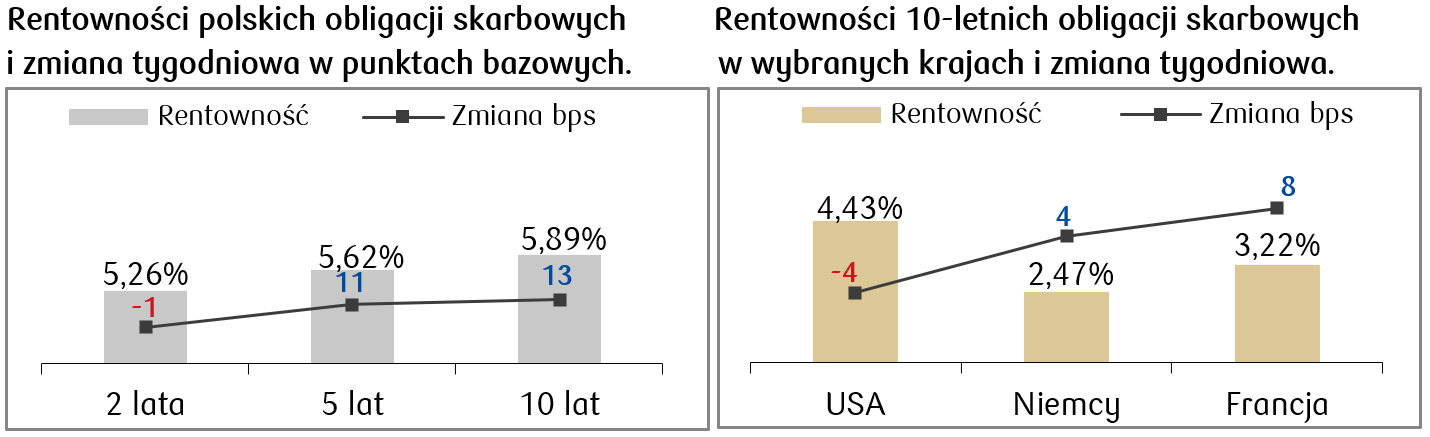

Rynki obligacji

- Obligacje skarbowe USA odnotowały w minionym tygodniu spadek rentowności o kilka punktów bazowych. Spadek rentowności obligacji o terminie 1-3 letnim wynosił ok. 6 pb., a długoterminowe, dziesięcioletnie papiery zanotowały spadki rentowności o ok. 4,5 pb. Rentowność Treasuries wynosi obecnie ok. 4,43%.

- Na rynku europejskich obligacji z kolei odnotowaliśmy lekkie wzrosty rentowności dziesięciolatek. Niemiecki bund zakończył tydzień z rentownością na poziomie 2,47%, o ok. 4 pb. wyżej niż tydzień wcześniej.

- Polska krzywa rentowności długu skarbowego przesunęła się w ubiegłbym tygodniu w górę, bardziej na końcu krzywej. Rentowność dziesięciolatki wynosi obecnie 5,89%. Stawki kontraktów FRA („Forward Rate Agreement”) także lekko wzrosły w porównaniu do poprzedniego tygodnia i wyceniają spadek stopy referencyjnej o 75 pb. w ciągu roku.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

Stan na koniec dnia 21.02.2025 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Wskaźnik zaufania konsumentow Conference Board | Wtorek | Luty | 102,7 | 104,1 |

Sprzedaż nowych domów | Środa | Styczeń | 675 tys. | 698 tys. |

PKB annualizowane kw/kw (II odczyt) | Czwartek | 4 kwartał | 2,3% | 2,3% |

Zamówienia na dobra trwałe | Czwartek | Styczeń | 2,0% | -2,2% |

Dochody osobiste | Piątek | Styczeń | 0,4% | 0,4% |

Wydatki osobiste | Piątek | Styczeń | 0,2% | 0,7% |

- Ostatni tydzień lutego przyniesie nowe dane odczyty danych makroekonomicznych, w tym m.in. te dotyczące konsumenta amerykańskiego, czyli wskaźnik zaufania konsumentów Conference Board, a także poznamy dynamikę dochodów I wynagrodzeń w styczniu.

- Poza tym pojawi się m.in. drugi odczyt PKB za 4. kwartał ub.r., a także odczyt zamówień na dobra trwałe.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Wskaźnik Ifo klimatu biznesowego w Niemczech | Poniedziałek | Luty | 85,8 | 85,1 |

Wskaźnik GfK zaufania konsumentów w Niemczech | Środa | Marzec | -21,5 | -22,4 |

Zmiana liczby bezrobotnych w Niemczech | Piątek | Luty | 15 tys. | 11 tys. |

Inflacja HICP r/r w Niemczech | Piątek | Luty | 2,6% | 2,8% |

CPI r/r w Niemczech | Piątek | Luty | 2,3% | 2,3% |

- W kolejnym tygodniu będziemy śledzić wyniki wyborów parlamentarnych w Niemczech i ich efekty.

- Najbardziej interesujące dla rynku odczyty danych ze strefy euro kolejnego tygodnia to wstępne szacunki inflacji w lutym. Oczekuje się, że niemiecka inflacja HICP spadnie w lutym o 0,2 punktu procentowego do 2,6% r/r.

- Poza tym poznamy m.in. odczyty wskaźników Ifo i GfK w Niemczech, które zgodnie z konsensusem wzrosną w porównaniu do stycznia.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Sprzedaż detaliczna (r/r) | Poniedziałek | Styczeń | 2,5% | 2,7% |

Stopa bezrobocia | Wtorek | Styczeń | 5,4% | 5,1% |

PKB r/r (odczyt finalny) | Czwartek | 2024 | - | 3,2% |

- W Polsce w nadchodzącym tygodniu pojawią się dane dotyczące sprzedaży detalicznej oraz stopy bezrobocia. Konsensus zakłada spadek dynamiki sprzedaży detalicznej do 2,5% r/r z 2,7% r/r w grudniu oraz wzrost stopy bezrobocia do 5,4%.

- W czwartek pojawi się natomiast finalny odczyt PKB za rok 2024. Wstępny odczyt znajdował się na poziomie 3,2%.

Zespół PKO TFI,

24.02.2025 r. 13:50