Choć główne amerykańskie indeksy zakończyły tydzień w pobliżu poziomów z ubiegłego piątku, to inwestorzy nie mogli narzekać na nudę. Wydawało się, że do końca tygodnia nie doświadczymy większej zmienności, do momentu, kiedy pojawią się dane z amerykańskiego rynku pracy. Tymczasem we wtorek napłynęły na rynek informacje o ataku rakietowym Iranu na Izrael. Wywołały one standardową reakcję czyli szybką przecenę na rynku akcji i wzrosty kursu dolara amerykańskiego. W kolejnych dniach sytuacja ustabilizowała się, choć Izrael zastrzegł sobie prawo do odwetu, co może prowadzić do dalszej eskalacji napięć w kolejnych dniach. Dane z rynku pracy okazały się zaskakująco dobre. Na tyle dobre, że pojawiły się wśród niektórych inwestorów wątpliwości, czy Fed będzie skłonny do zachowania zapowiadanego tempa obniżek stóp procentowych.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

PMI dla przemysłu (ISM) | Wtorek | Wrzesień | 47,5 | 47,2 | 47,2 |

PMI zbiorczy dla USA (S&P Global) odczyt finalny | Wtorek | Wrzesień | 54,4 | 54,4 | 54,0 |

Zmiana zatrudnienia wg ADP | Środa | Wrzesień | 120 tys. | 103 tys.* | 143 tys. |

Zamówienia fabryczne | Czwartek | Sierpień | 0,0% | 4,9%* | -0,2% |

Zmiana w zatrudnieniu poza rolnictwem | Piątek | Wrzesień | 150 tys. | 159 tys.* | 254 tys. |

Stopa bezrobocia | Piątek | Wrzesień | 4,2% | 4,2% | 4,1% |

Średnie godzinowe zarobki m/m | Piątek | Wrzesień | 0,3% | 0,5%* | 0,4% |

* - dane po rewizji

- Rynek pracy w USA wykazał się silnym wzrostem zatrudnienia we wrześniu, dodając 254 tys. nowych etatów, znacznie powyżej prognoz. Stopa bezrobocia spadła do 4,1%, najniższego poziomu od trzech miesięcy. Przeciętne godzinowe zarobki wzrosły o 0,4% m/m, przewyższając oczekiwania. Silny wzrost zatrudnienia w sektorach takich jak gastronomia, opieka zdrowotna i budownictwo wskazuje na stabilność rynku pracy.

- Zamówienia na dobra wyprodukowane w USA spadły o 0,2% w sierpniu, co było wynikiem gorszym od prognoz rynkowych. Spadek dotyczył głównie dóbr nietrwałych, podczas gdy zamówienia na dobra trwałe, takie jak maszyny i metalowe komponenty, wzrosły nieznacznie. Wskaźnik ten wskazuje na możliwe osłabienie sektora przemysłowego.

- PMI dla przemysłu w USA utrzymał się na poziomie 47,2 we wrześniu, wskazując na szósty z rzędu miesiąc spadku aktywności w sektorze przemysłowym. PMI sugeruje osłabienie popytu, spadek produkcji oraz niższe ceny w związku z poprawą łańcuchów dostaw. Wskazuje też na słabnącą koniunkturę, szczególnie w kontekście niepewności politycznej i nadchodzących wyborów prezydenckich.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

CPI m/m Niemcy | Poniedziałek | Wrzesień | 0,1% | -0,1% | 0,0% |

CPI r/r Niemcy | Poniedziałek | Wrzesień | 1,7% | 1,9% | 1,6% |

CPI m/m strefa euro | Wtorek | Wrzesień | 0,0% | 0,1% | -0,1% |

CPI r/r strefa euro | Wtorek | Wrzesień | 1,9% | 2,2% | 1,8% |

Stopa bezrobocia w strefie euro | Środa | Sierpień | 6,4% | 6,4% | 6,4% |

PPI r/r strefa euro | Czwartek | Sierpień | -2,4% | -2,2%* | -2,3% |

* - dane po rewizji

- Roczna inflacja w Niemczech spadła we wrześniu do 1,6%, najniższego poziomu od lutego 2021 roku, głównie z powodu spadających cen energii. Inflacja bazowa wyniosła 2,7%. W strefie euro inflacja spadła do 1,8% r/r, poniżej celu EBC, przy silnych spadkach cen energii (-6%) i spowolnieniu inflacji usługowej (4%).

- Stopa bezrobocia w strefie euro utrzymała się na poziomie 6,4% w sierpniu, co jest najniższym poziomem od kwietnia br.

- Ceny producentów w strefie euro spadły o 2,3% r/r w sierpniu, co było większym spadkiem niż 2,2% w lipcu, odzwierciedlając spadek cen energii i surowców. Tygodniowe dane inflacyjne pokazują, że presja cenowa w strefie euro nadal maleje, co może dać EBC argument za kolejnymi cięciami stóp.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Inflacja konsumencka (CPI) m/m | Poniedziałek | Wrzesień | 0,1% | 0,1% | 0,1% |

Inflacja konsumencka (CPI) r/r | Poniedziałek | Wrzesień | 4,8% | 4,3% | 4,9% |

PMI dla przemysłu w Polsce (S&P Global) | Wtorek | Wrzesień | 47,3 | 47,8 | 48,6 |

Posiedzenie Rady Polityki Pieniężnej (stopa referencyjna NBP) | Wtorek-Środa | - | 5,75% | 5,75% | 5,75% |

- Roczna inflacja w Polsce wzrosła do 4,9% we wrześniu, z poziomu 4,3% w sierpniu, nieznacznie przekraczając prognozy. Wzrost ten był napędzany wyższymi cenami żywności oraz energii, co przekłada się na szósty miesiąc z rzędu wzrostu wskaźnika cen konsumpcyjnych. W ujęciu miesięcznym inflacja wyniosła 0,1%.

- PMI dla przemysłu w Polsce wzrósł we wrześniu do 48,6, z 47,8 w sierpniu, przewyższając oczekiwania rynkowe. Wskaźnik ten jest najwyższy od listopada 2023 roku, sygnalizując poprawę w nowych zamówieniach i produkcji.

- Rada Polityki Pieniężnej, zgodnie z oczekiwaniami zdecydowała o pozostawieniu stóp procentowych na dotychczasowym poziomie, z główną stopą na poziomie 5,75%. Decyzja była zgodna z oczekiwaniami rynku, a Rada Polityki Pieniężnej zaznaczyła, że presje inflacyjne wciąż pozostają obecne, pomimo osłabienia popytu i mocniejszego złotego. Przekaz prezesa Glapińskiego na konferencji wydawał się jednak nieco bardziej gołębi niż do tej pory. Zasygnalizował on, że do pierwszych cięć stóp w Polsce może dojść w marcu przyszłego roku.

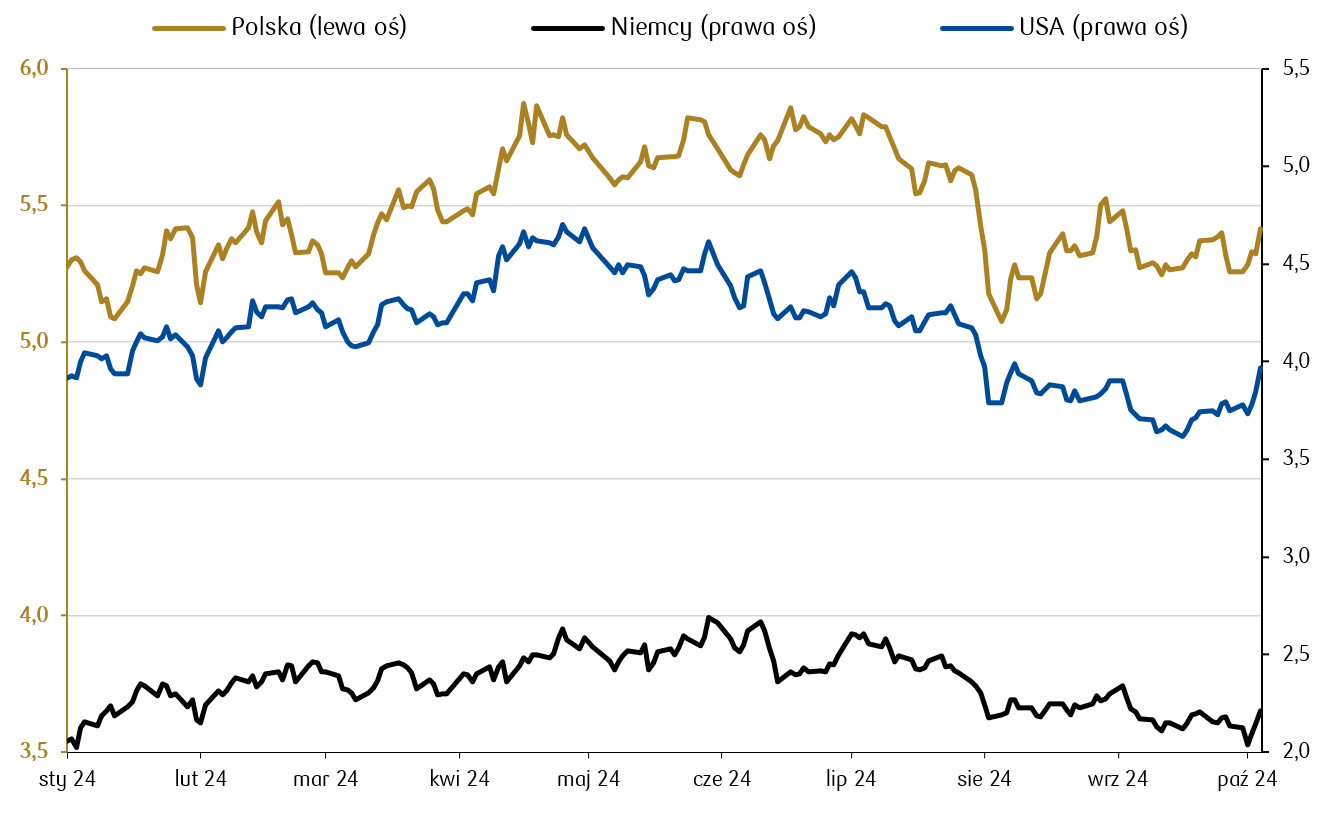

Wykres tygodnia

Informacje z amerykańskiego rynku pracy pokazały, że znajduje się on w bardzo dobrej kondycji. To wpłynęło na zmniejszenie oczekiwań co do przyszłych cięć stóp procentowych w USA, co znalazło odzwierciedlenie w rosnących rentownościach obligacji i to nie tylko za oceanem. Poniżej wykres przedstawiający zmiany rentowności 10-letnich obligacji skarbowych Polski, Niemiec i USA od początku roku (%). Źródło: Opracowanie własne PKO TFI na podstawie danych Bloomberg.

Źródło: Opracowanie własne PKO TFI na podstawie danych Bloomberg.

Rynki akcji

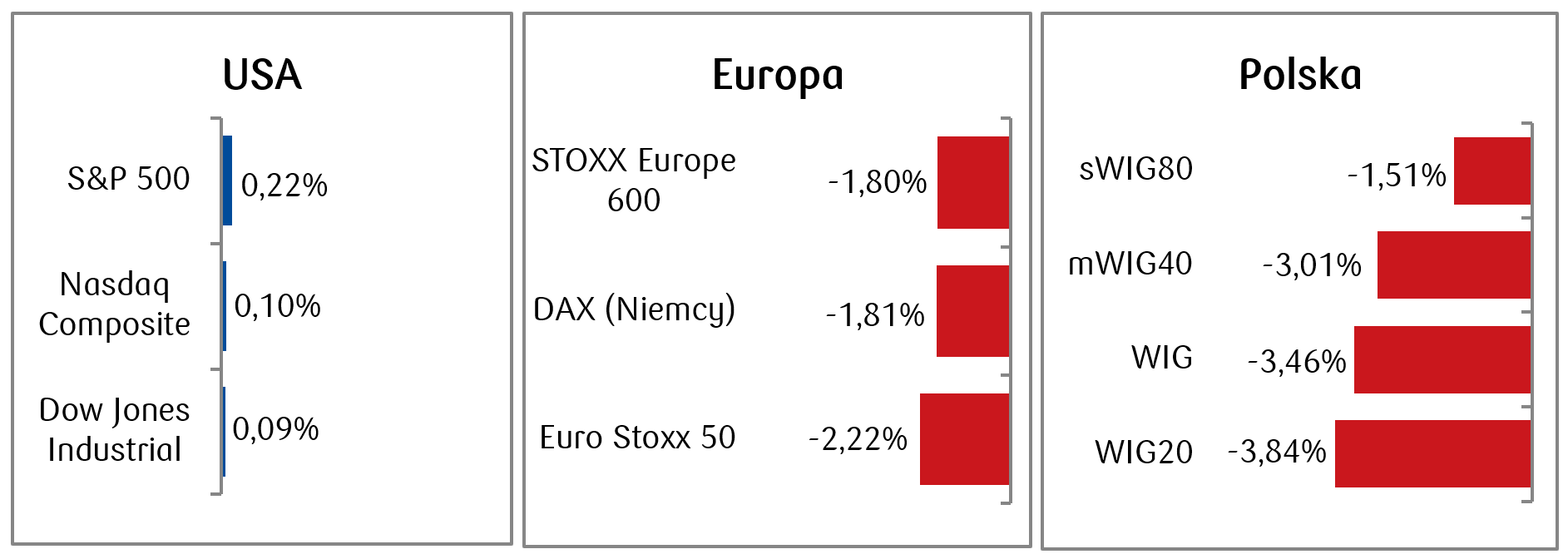

- Główne indeksy giełdowe USA zakończyły ten tydzień ze skromnymi wzrostami w porównaniu do poprzedniego, ponieważ pomimo dobrych danych z rynku pracy, na nastrojach inwestorów ciążyły doniesienia o rosnących napięciach na Bliskim Wschodzie. Jednak wystarczyło to, aby S&P 500 i Dow Jones znalazły się nieco powyżej rekordowych maksimów odnotowanych na koniec poprzedniego tygodnia. Z kolei technologiczny indeks Nasdaq Composite, także kończąc tydzień nieznacznie na plusie, pozostaje poniżej swojego maksimum.

- Ryzyko geopolityczne mocniej zaważyło na stopach zwrotu na giełdach europejskich, które nie uchroniły się przed dość mocnymi spadkami. Co więcej, obawę budzą także dane makroekonomiczne, które wskazują, że wraz ze spadającą inflacją Europę dotyka problem słabszej gospodarki. Zarówno europejski indeks STOXX Europe 600, jak i niemiecki DAX straciły ok. 1,8% w ciągu minionego tygodnia.

- Podobnie jak na rynku europejskim, także i rodzime indeksy zakończyły tydzień ze stratami. Polski indeks szerokiego rynku WIG wygląda jednak na dużo słabszy w porównaniu do indeksów na rynkach bazowych. Podczas gdy S&P 500 jest notowany na historycznych szczytach, a niemiecki DAX znajduje się w okolicach maksimów, WIG pozostaje ok. 8% poniżej swoich majowych szczytów.

Tygodniowe zmiany wybranych indeksów akcji: Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 04.10.2024 r.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 04.10.2024 r.

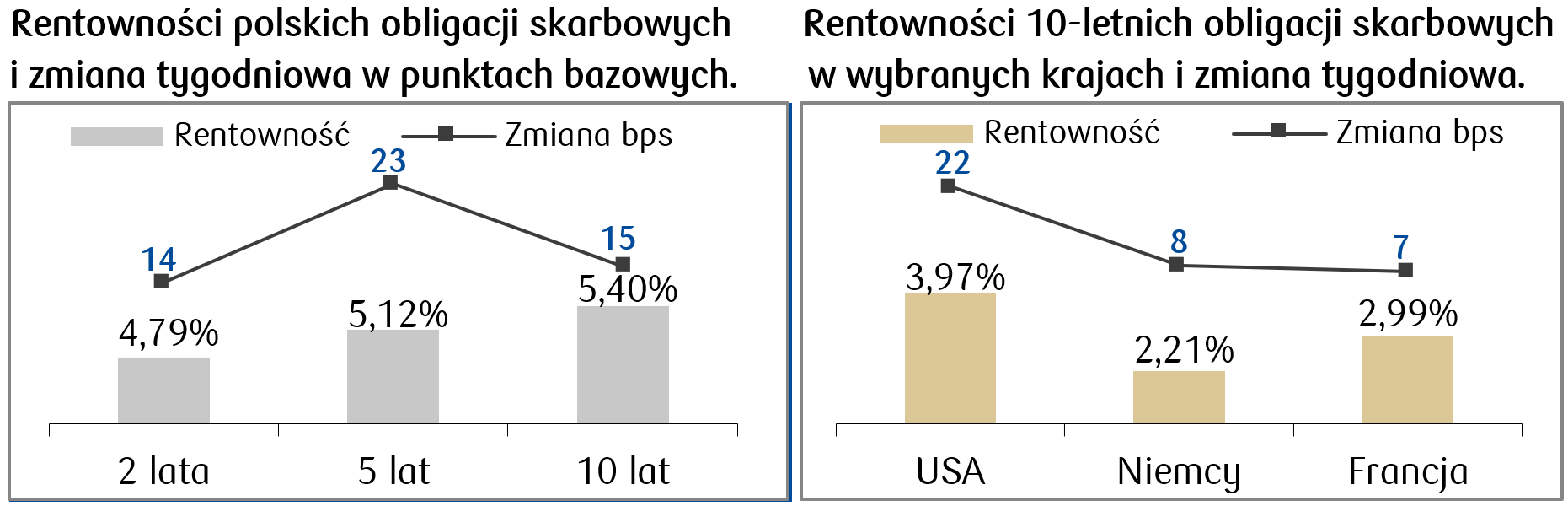

Rynki obligacji

- Bardzo dobre odczyty z amerykańskiego raportu o zatrudnieniu doprowadziły do dynamicznych wzrostów rentowności obligacji skarbowych. W związku z dobrą sytuacją na rynku pracy, inwestorzy nieco zrewidowali oczekiwania dotyczące kolejnych obniżek stóp procentowych w USA. Rentowność 10-letnich Treasuries wzrosła w ciągu tygodnia o ponad 20 punktów bazowych i jest obecnie najwyższa od połowy sierpnia.

- Na rynkach obligacji skarbowych w Europie także odnotowaliśmy wzrosty rentowności. Pomimo globalnych nastrojów wspierających podwyższanie poziomów rentowności, skala wzrostów w Europie była nieco niższa niż za oceanem, w związku z gorszym otoczeniem makroekonomicznym oraz wypowiedziami przedstawicieli EBC wskazującymi na chęć utrzymania łagodniejszej polityki pieniężnej.

- Rentowności polskich obligacji wzrosły zgodnie z kierunkiem zmian na rynkach bazowych. W minionym tygodniu odbyło się posiedzenie RPP wraz z konferencją Adama Glapińskiego, którego słowa o potencjalnej możliwości obniżek stóp procentowych od marca 2025 zostały odczytane przez rynek jako dość gołębie. Rentowność polskiej dziesięciolatki wzrosła w minionym tygodniu do 5,40%, najwyżej od około miesiąca. Stawki kontraktów FRA („Forward Rate Agreement”) wyceniają spadek stopy referencyjnej o 50 punktów bazowych w ciągu roku.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 04.10.2024 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Inflacja konsumencka (CPI) m/m | Czwartek | Wrzesień | 0,1% | 0,2% |

CPI bez cen żywności i energii m/m | Czwartek | Wrzesień | 0,2% | 0,3% |

Inflacja konsumencka (CPI) r/r | Czwartek | Wrzesień | 2,3% | 2,5% |

CPI bez żywności i energii r/r | Czwartek | Wrzesień | 3,2% | 3,2% |

PPI dla finalnego popytu m/m | Piątek | Wrzesień | 0,1% | 0,2% |

PPI dla finalnego popytu r/r | Piątek | Wrzesień | 1,6% | 1,7% |

Indeks nastrojów konsumentów Uniwersytetu Michigan | Piątek | Wrzesień | 70,5 | 70,1 |

- Najważniejsze publikacje z USA będą dotyczyć inflacji za wrzesień. Dane te są bardzo ważne dla Rezerwy Federalnej przy podejmowaniu decyzji w sprawie tempa obniżek stóp procentowych. Zgodnie z konsensusem zakłada się dalsze zmniejszenie inflacji CPI, tym razem do poziomu 2,3%, co wspierałoby narrację kolejnych obniżek stóp.

- Istotne okażą się także dane dotyczące PPI we wrześniu oraz odczyt indeksu nastrojów konsumentów Uniwersytetu Michigan.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Wskaźnik zaufania inwestorów Sentix strefa euro | Poniedziałek | Październik | -15,4 | -15,4 |

Sprzedaż detaliczna w strefie euro m/m | Poniedziałek | Sierpień | 0,2% | 0,1% |

Sprzedaż detaliczna w strefie euro r/r | Poniedziałek | Sierpień | 1% | -0,1% |

Zamówienia fabryczne w Niemczech r/r | Poniedziałek | Sierpień | -1,6% | 3,7% |

Produkcja przemysłowa w Niemczech r/r | Wtorek | Sierpień | -3,9% | -5,3% |

- Najważniejsze dane z Europy to wskaźnik zaufania Sentix, który ma pozostać zgodnie z konsensusem na ujemnym poziome oraz sprzedaż detaliczna, w przypadku której zakłada się lekkie odbicie.

- Pojawią się także dane z obszaru przemysłu. W publikacjach za sierpień oczekuje się spadku zamówień i lekkiej poprawy dynamiki produkcji przemysłowej, choć pozostanie ona na ujemnych poziomach.

Polska

- Kalendarz publikacji w Polsce w nadchodzącym tygodniu nie przewiduje żadnych odczytów danych makroekonomicznych.

Zespół PKO TFI,

07.10.2024, godz. 15:50